炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:浪头饮食/ 郝显

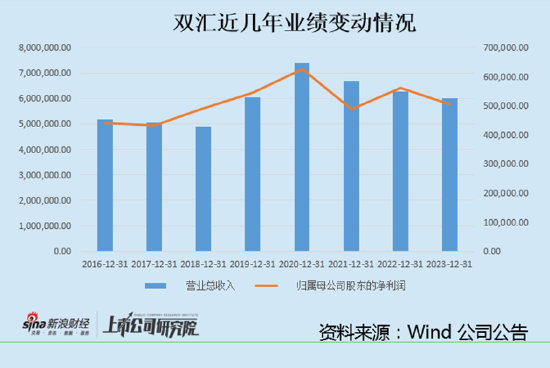

今年上半年实现营业收入275.93亿元,同比减少9.31%;实现净利润22.96亿元,同比减少19.05%。在2023年营利双降之后,再次出现双降。

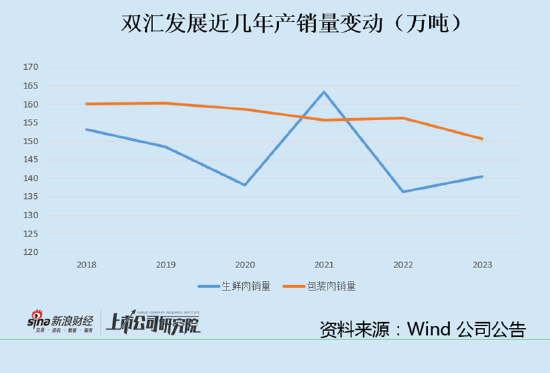

值得注意的是,上半年肉类销量出现大幅下滑,生鲜猪产品销量下降14%,包装肉销量下降9.5%。销量下滑一定程度上抵消了产品结构升级、成本下降带来的利好。

在互动平台上,“火腿肠为什么卖不动了”已经成为投资者讨论的热门话题。从整个行业来看,火腿肠销售端正在萎缩,传统大卖场及超市渠道流量的下滑起到推波助澜的作用。

双汇发展“量价齐跌”

双汇发展这份半年报最值得关注的是,公司肉类销量出现大幅下滑,一季度双汇发展肉类总外销量下降4.43%,二季度加速下滑导致上半年总销量减少7.74%。

在披露半年报的同时,双汇发展公布了分红方案,拟按每10股派6.60元(含税)的比例实施利润分配,共分配利润22.87亿元,依然维持着接近100%的分红率。不过高分红也挡不住销量下滑的利空,半年报发布后股价跌幅达到4.8%。对于投资者来说,销量与业绩双双下滑的背景下,双汇发展的估值中枢会不会下移,是更值得思考的问题。

从2021年起,双汇发展营收就进入下滑通道,与此同时,其肉类销量增长也陷入停滞状态,尤其是包装肉,2023年销量减少3.57%,今年上半年继续减少9.5%。尽管原辅包材成本下降导致包装肉制品毛利率提升,但是销量下滑一定程度上抵消了成本下降带来的利好。

在8月份接受机构调研时,针对二季度肉类外销量、利润同比下降的问题,管理层给出的回答是,消费低迷导致肉制品销量下降,屠宰行业竞争激烈,加之猪价上涨抑制猪肉消费。

双汇发展主营业务为肉制品及屠宰业,2023年分别贡献44%及52%的收入,其中肉制品业务贡献了80%的毛利,是公司主要利润来源。肉制品业务收入的下滑,是导致双汇发展业绩下滑的主要原因。

双汇的包装肉制品主要以火腿肠、香肠、酱卤熟食等品类为主,在互动平台上,“火腿肠为什么卖不动了”已经成为投资者讨论的热门话题。从整个行业来看,火腿肠销售端正在萎缩,根据线下零售监测机构马上赢提的数据,2023年速食肠在方便速食类目中的市场份额为34.87%,市场份额减少-1.48%;今年上半年,速食肠在方便速食类目中的市场份额进一步缩减至33.51%。

除了消费习惯发生改变之外,渠道变动也是需求萎缩的重要原因。双汇火腿肠主要渠道为传统大卖场及超市。近几年随着消费习惯的改变,传统渠道流量在减少,另一方面量贩零食店、会员超市、直播零售等新电商渠道在崛起,一定程度上分流了传统渠道。

对于双汇发展来说,肉类销量的大幅下滑无疑给公司蒙上了阴影,如果肉制品销量不能止跌,那意味着市场有可能要重新看待双汇食品。

带上周期性的双汇何时迎来业绩拐点?

在今年8月份机构调研中,针对机构提出的“公司将主要采取哪些措施拉动肉制品销量增长”这一问题,管理层回复中提到两条举措,一是持续加强低温、速冻、休闲零食、线上等新渠道的开拓,二是加快空白网点开发,加密网点布局。

简单来说,一是业务扩展,发展低温、速冻、休闲零食等业务;二是渠道扩张,加密网点,开拓线上渠道。过去几年,双汇发展正是沿着这两个方向进行布局。

从渠道来看,近几年双汇发展经销商数量直在大幅扩张,2020年经销商数量1.74万家,2023年增至2.36万家,增长了36%,而在此期间,公司营业收入减少了19%。渠道扩张完全没有带动销售,今年上半年经销商减少2.56%,扩张趋势终于开始逆转。而公司新渠道和线上渠道尽管保持了较大幅度的增长,但体量较小,对于整体业绩影响也比较小。

再来看公司布局的其他业务。屠宰业务是肉制品之外第二大业务,贡献了52%的收入,但是毛利率较低,近几年维持在5%左右,屠宰业务毛利率占公司总毛利的17%。

和肉制品业务不同,屠宰业务带有明显的周期属性。双汇发展屠宰业务由屠宰和冻肉两大业务构成,当猪价高企时,鲜肉销量减少,毛利下降,公司会加大冻肉投放,弥补屠宰业务损失的利润。当猪价下行时,公司缩减冻肉投放,保持屠宰业务利润的稳定。

近几年生鲜肉产品销量基本保持稳定,今年上半年销量一举下滑14.23%,主要是因为屠宰行业竞争激烈,猪价上涨抑制了猪肉消费,同时公司主动控制了部分低价竞争渠道的销售所致。

不管是冻品、生猪养殖还是屠宰业务,对猪价都比较敏感,随着屠宰、养殖等业务规模的增长,双汇发展的业绩周期性也将越来越明显。2021年及2023年及2024年上半年公司净利润分别出现22%、10%及19%的降幅,远超营业收入。

其中2021年造成净利润大幅下滑的元凶是公司在猪价高点大量进口猪肉冻品,随着猪价超预期下跌,造成屠宰分部经营利润大降。猪价及肉价的下滑,也造成屠宰业务售价降低,收入减少。2023年同样因为猪价低位拖累了屠宰业务盈利能力,资产减值损失达到4.88亿元。同时养殖业务继续拖累净利润。

如果双汇食品业绩波动加大,公司的高股息能否维系?如果被市场当做周期股,又该如何估值呢?

值得一提的是,2020年双汇发展定增募资70亿元,主要投入肉鸡养殖、生猪养殖、生猪屠宰、肉制品加工技术改造等项目。从2022年起在建项目开始转固,截至2023年固定资产达到170.75亿元,相比2021年增长了58%,折旧与摊销金额随之快速增长。

与此同时,公司的存货也在迅速膨胀,2023年达到82.67亿元,比2021年增长46%。存货带来的资产减值与折旧与摊销一起拉低了净利润。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号