界面新闻记者 |

界面新闻编辑 | 牙韩翔

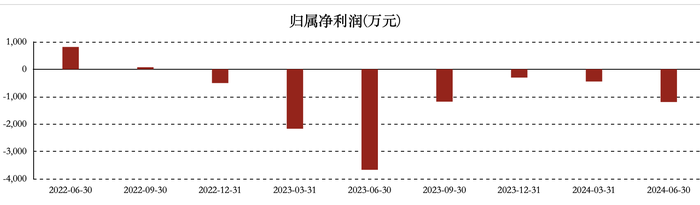

“进口食品第一股”品渥食品(SZ:300892)8月18日晚发布的半年度业绩报显示,它在2024年上半年实现营业收入约4.06亿元,同比减少29.39%;实现归属于上市公司股东的净利润亏损约1647万元,尽管和去年同期的亏损5846万元相比相比亏损大幅收窄,但这是品渥食品连续8个季度的亏损。

亏损的原因与品渥食品自身的产品结构相关。

品渥食品是一家将进口、销售国外食品作为主营业务的公司,业务涉及乳制品、酒饮、粮油调味品、谷物早餐、饼干等等,主要产品包括德亚牛奶、瓦伦丁啤酒、品利橄榄油等,其中德亚牛奶、瓦伦丁啤酒为主要收入来源,对营收的贡献占比分别在78%、13%。2020年9月,品渥食品在深交所上市,成为A股真正意义上的“进口食品第一股”。

尤其在德亚牛奶进入中国市场的2012年,与进口奶粉获得消费者追捧的效应类似,再借助1号店等电商平台,有着进口奶光环的德亚牛奶一经问世便吃到了市场的红利。品渥食品过往财报显示,2017年-2019年,品渥食品旗下德亚品牌乳品销售收入分别为6.08亿、7.85亿、9.67亿,占公司当期主营业务收入的比例分别为50.05%、62.80%、70.15%。

不过疫情之后的两年,德亚牛奶业绩开始下滑,并成为品渥食品业绩下滑的拖累。财报显示,2021年品渥食品在收入增长9.84%的情况下,净利润下跌了29.72%;2022年,营收和净利润双双下滑;2023年,品渥食品巨亏7337万元,这其中,国际物流成本压力、消费终端不振导致的德亚牛奶成本上升而业绩下滑为主要原因。

回归到这半年,品渥食品这次营收下滑与净利润亏损,仍然与乳品品类的下滑相关,从品渥食品的财报数据看,今年上半年德亚牛奶的收入为3.16亿元,比去年同期的4.58亿元下滑了31%。

品渥食品在财报中对此进行了解读,2024年,由于全球经济形势的不确定性,进口乳品行业出现了量价齐跌的现象。根据中国海关网站数据统计,我国2024年1-6月共计进口各类乳制品131万吨,同比减少15.6%,进口额54.35亿美元,同比下降22.4%。

这种趋势主要受多方面因素影响,包括国际奶价波动、国内需求变化、贸易政策调整等。具体来说,全球经济形势的不确定性导致消费者信心下降,进而影响乳制品的消费需求;同时,国际奶价的波动也影响了进口乳制品的成本和价格。

另一方面,中国牛奶产量在2024年上半年继续保持增长态势,同比增长3.4%。中国牛奶产量的增长趋势与乳制品需求增长放缓的压力以及原料奶阶段性过剩的情况有关。这也进一步挤压了进口乳制品的销售空间。

这在销售终端各类乳制品促销大战中也能看出,界面新闻此前报道,最近几年,中国乳业开始走向从高端化到追求性价比的拐点,整个液态奶(白奶、酸奶)在消费降级大背景下,乳品价格大幅度回归。

盒马向界面新闻提供的资料显示,今年6月,盒马与他的乳制品供应商华山牧,通过在产品包材、物流等细节上“抠成本”,把有机奶的价格从29.9/950ml 打到19.9/950ml,这近一步增加了国内乳制品竞争白热化程度。

无法遏止常温牛奶的业绩下滑,品渥食品又将新增长点寄希望于奶酪。

这家公司2023年完成了上海奶酪工厂的正式投产,首批在2023年底投产的产品是小圆奶酪。根据公告,该项目投资超1亿元,预计年产量达4032吨,首期引进小圆奶酪、手撕奶酪两条生产线。

颇具挑战的是,奶酪品类同样深陷竞争的红海当中,就连行业第一的妙可蓝多也不例外,妙可蓝多此前发布的2023年财报显示,去年营收约为40亿元,同比下降16%;归母净利润6344万元,同比大跌53%,这是妙可蓝多上市后首次营收、利润双降。

凯度消费者指数联合贝恩公司最新发布的《2024年中国购物者报告》也印证了这一点。该报告显示,奶酪品类面临着需求减少的窘境,2023年销售额下降17%,为下滑幅度最高的食品品类,而2022年这一数字为同期增长26%。

雪上加霜的是,近期品渥食品二股东还因“自身资金需求”发出减持公告。8月16日,品渥食品披露公告,吴柏赓计划15个交易日后的3个月内通过集中竞价交易、大宗交易方式减持公司股份合计不超过297.01万股,即不超过公司总股本的3%,本次吴柏赓减持的原因为“自身资金需求”。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号