界面新闻记者 |

原计划定增“输血”,现改为减持“抽血”。亚士创能实际控制人的态度近期发生了180度的转变。

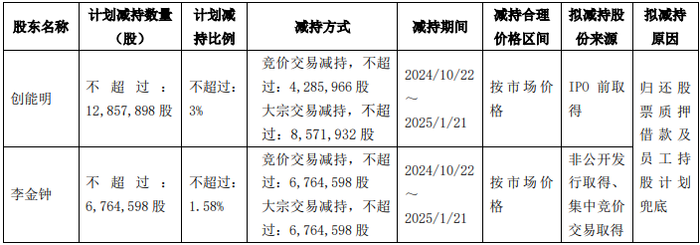

9月22日晚间,涂料企业亚士创能(603378)公告,公司控股股东上海创能明投资有限公司(下称创能明)及其一致行动人、实际控制人李金钟拟减持公司股份不超过1,962.25万股,即减持不超过公司股份总数的4.58%。

减持自2024年10月22日起至2025年1月21日。若以公告日收盘价计算,两位股东计划套现金额1.22亿元。

受此影响,23日亚士创能股价重挫,以超过-6%的幅度低开,全日大跌5.77%,收于5.88元/股。公司股价年内跌幅已超过30%,最新市值25亿元。

值得注意的是,在此次减持之前,亚士创能实控人李金钟曾有计划包揽公司超3亿元的定增为公司“输血”。但定增推进三年后,于今年9月到期失效。

对于此次减持。公告称,创能明及李金钟提出减持计划的原因,一是归还股票质押借款,二是为员工持股计划兜底。

亚士创能推出的两期员工持股计划均是高位站岗,至今均已三年期延续期到期并又再延一期。据界面新闻不完全计算,超过上亿元的窟窿需要兜底。

“没有那么多。”对此,亚士创能证券部人士回应界面新闻称,“在之前员工离职时,已经兑付过一部分了。”

或累计兜底上亿元

减持原因之一为归还股票质押借款。界面新闻发现,控股股东创能明质押率还有一定上升空间,实控人李金钟的质押率则已到了极限。

就在不久前的9月初,创能明新增质押亚士创能2,700万股,占公司总股本比例的6.30%。

至此,创能明、李金钟及其一致行动人合计持股比例63.93%,累计质押股份数量1.18亿股,占其持有公司股份数量的42.94%,占公司总股本的27.45%。

其中,李金钟持股数量2,705.84万股,持股比例为6.31%,其质押2,700万股,质押率高达99.78%。

相对于归还股票质押借款来说,为员工持股计划兜底的需求更是迫在眉睫。

亚士创能曾推出两期员工持股计划,本应共享利益,给员工带来激励效果,却将员工深度套牢。

- 第一期员工持股计划推出在2020年8月,当年11月完成建仓。这期员工持股计划共计持有公司股票115.71万股,占公司总股本的0.59%,总成交均价约为47.25元/股。

- 次年,亚士创能便推出了第二期员工持股计划。截至2021年7月7日收盘,第二期员工持股计划完成股票购买,共计持有公司股票175.25万股,占总股本比例的0.85%,总成交均价为53.35元/股。

一期规模约为5,467.30万元,二期规模约为9,350.41万元,合计约1.48亿元。

期间,亚士创能实施过两次每10股转送4.5股的分配方案,两期员工持股计划持股数量增至243.28万股和368.46万股,建仓成本相应调整至约22.47元/股和25.37元/股。

从日K线可看出,亚士创能的两次员工持股计划建仓期均是公司股价高位之时。此后股价一路下行,员工持股计划也被套牢。最新收盘价已较两期员工持股计划持股均价都跌去了超过70%。

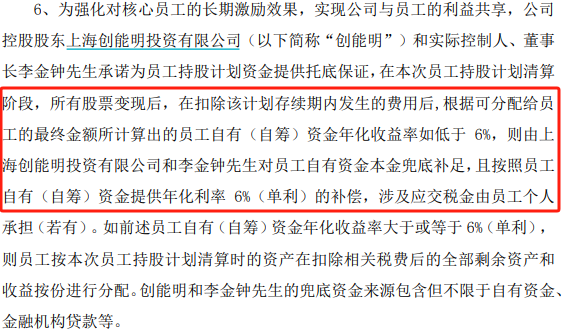

好在这两期员工持股计划均带有兜底条款。

根据公告,创能明和李金钟承诺为员工持股计划资金提供托底保证。在员工持股计划清算阶段,所有股票变现后,在扣除该计划存续期内发生的费用后,根据可分配给员工的最终金额所计算出的员工自有(自筹)资金年化收益率如低于6%,则由二者兜底补足。

两期员工持股计划存续期均不超过36个月。但因股价的下行,在三年后的2023年和2024年公司均决定将存续期延长一年。

第一期员工持股计划存续期延长期2024年10月15日,第二期员工持股计划存续期延长期2025年6月15日。

据界面新闻计算,若算上6%的年化收益率,加上一年延期,两期员工持股计划清算后规模合计要不低于1.80亿元。按最新收盘价计算,两期员工持股计划规模只有3,600万元左右。还有超过1.40亿元的窟窿需要兜底。

“没有那么多。”对此,亚士创能证券部人士回应界面新闻称,“在之前员工离职时,已经兑付过一部分了。”

界面新闻查询发现,亚士创能员工流失率较高,员工总人数由2021年末的5,061人降至2023年末的2,843人。

员工持股计划存续期延长公告显示,截至两份公告披露时,第一期员工持股计划共持有股份241.01万股,第二期共持有163.68万股。

可见有超过200万股已提前兑付,占比约三分之一。照此计算,创能明和李金钟还有不到1亿元需要兜底。若加上提前兑付部分,实控人及控股股或累计兜底上亿元。

今年“十一”长假过后,亚士创能第一期员工持股计划便要到期。也意味着,创能明、李金钟的减持势在必行,且将较短的时间内执行。

超3亿元定增到期失效

值得注意的是,就在实控人李金钟提出减持计划前不久,其还计划包揽亚士创能定增,为公司“输血”的。

9月19日,亚士创能披露了一则定增事项因注册批复到期而失效的公告。

公司在2023年9月18日取得证监会的向特定对象发行股票注册的批复,但由于资本市场环境和融资时机等多方面因素变化,在批复有效期内未能完成,到期自动失效。

这是亚士创能在2021年首次提出的定增计划,根据今年披露的公告,公司计划向实控人李金钟发行股份募资不低于3亿元不超过5.90亿元资金用于补充流动资金或偿还银行债务。

当时计划定增发行价为7.89元/股,但最新收盘价已较此跌去了四分之一。定增难以成行。

“这是一个对市场行情,公司实际情况,还有实控人的情况综合考量。”亚士创新人士回应表示。对未来是否会继续推进新一轮定增,该人士称,上一个已经到期失效,后面如果要做,还会公告的。

亚士创能称,定增批复到期失效不会对公司生产经营活动产生重大影响。虽然如此,但定增未果也无法优化公司的资本结构,降低资产负债率。

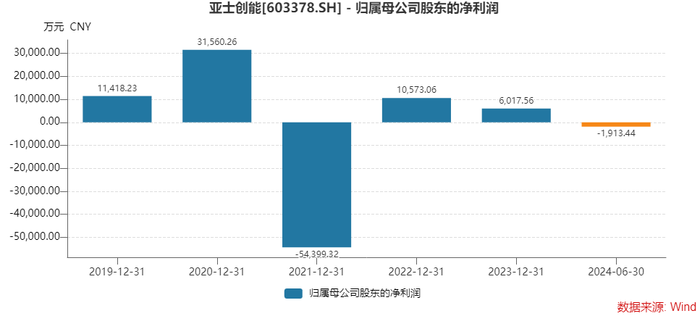

亚士创能是一家功能型建筑涂料公司,近两年业绩深受房地产市场调整的影响。

今年上半年,建设工程项目开工及建设进度放缓,亚士创能业绩进一步下降,并开始亏损。

公司上半年实现营业收入10.43亿元,同比下降近30%;实现归母净利润为-1,913.44万元。

这是亚士创能自2017年上市以来发生的第二次亏损,首次亏损发生在2021年,当时亏损幅度达5.44亿元。

上半年,亚士创能营收占比约六成的功能型建筑涂料产品收入同比下降超过40%;营收占比超两成的建筑节能材料收入同比下降约14%;只有营收占比最小的防水材料收入小幅增长约20%。

踩雷恒大的亚士创能资产负债表表现堪忧,截至上半年末,公司资产负债率已上升至75.05%,总负债合计超过50亿元。

亚士创能账上货币资金约6亿元。同时,应收账款及应收票据在最高时的2021年末达23.88亿元,到2024年上半年末这一项目仍高达17.26亿元。公司应付账款及应付票据达19.46亿元。

短期借款也在大幅上升,由2023年末的10.77亿元,上升至今年上半年的14.08亿元。

对于公司业绩及股价表现,亚士创能证券部人士也对界面新闻表示出无奈。“现在大的行情不好,地产的产业链也没有太大的刺激,政策对行业没有太大实质性的改善。”该人士称,具体关注之后的三季报。

亚士创能在今年还进行过股份回购。公司以5,001.42万元回购了790.30万股,占公司总股本的1.84%,每股回购均价为6.33元。

回购的比例本不算低,但前脚回购,后脚减持,且减持比例远高于回购数量。

回购意在稳定股价,维护公司价值及股东权益,但此次减持计划的提出,反作用明显。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号