近日,受锂电巨头宁德时代位于江西宜春的选矿厂计划停产消息刺激,国内锂矿股翻红1天,随后又重回了“跌跌不休”的通道——进入过剩周期的锂电行业,上行拐点难寻。

行业寒意袭人,宜春选矿企业停工停产面积扩大。上半年,宜春锂电行业营收、利润双降,此前宜春提出“2026年锂电产业营收达2500亿元”的目标,按当前趋势已难完成。

国内提出“锂都”建设构想的,至少包括宁德、宜宾、宜春等近十个城市。锂电寒冬期,重注产业上游的宜春受影响较大——想要保持竞争力,宜春“猫冬”之余,要做的还有很多。

矿厂成本高过锂价

9月11日,市场传闻宁德时代在江西宜春的锂矿业务将暂停,对此宁德时代回应:“根据近期碳酸锂市场情况,公司拟对江西宜春碳酸锂生产安排进行调整。”消息传出后,电池级碳酸锂价格微涨,上海钢联发布的数据显示,13日均价报约7.6万元/吨。

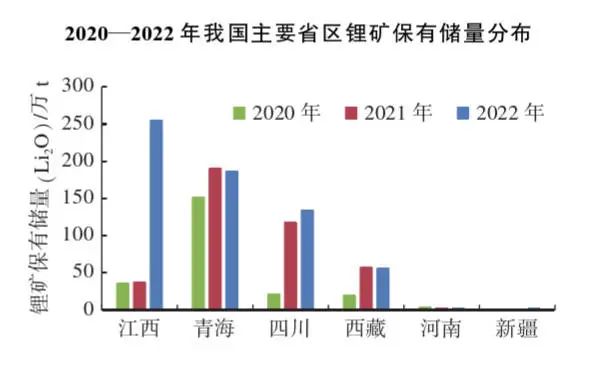

2022年度全国锂矿储量增量,江西占94.5%

锂资源主要分为液态锂盐湖、固态锂辉石和锂云母三类,前两种(主要分布在青藏川)成本分别在5万元/吨、8万元/吨以下;锂云母成本最高,一般在11万元/吨上下,最高能到20万元/吨——国内锂云母储能宜春占四成左右,而枧下窝矿区是当地最大锂云母矿。

公开资料显示,枧下窝矿区资源储量达9.6亿吨,但伴生氧化锂品位较低,平均品位0.27%,折合碳酸锂当量657万吨。宁德时代在宜春的锂矿业务,主要是2022年取得枧下窝矿采矿权,一期年产碳酸锂4.2万吨左右。市场机构测算,该矿区现金成本约为10-11万元/吨。

既然锂云母成本高,为何大企业还是纷纷布局宜春?一方面是为锁定上游原材料,减少供应压力,二来以当时的行情,也有利可图。2021年末锂价首次冲破20万元/吨,2022年更是创下60万元/吨的历史高位。“锂超疯”背景下,市场认为高成本宜春锂云母矿也有经济性。

宁德时代、比亚迪、国轩高科、科力远、永兴材料等数十家上市公司在进入宜春后,选择锂矿开采或新建碳酸锂冶炼。如此一来,当地碳酸锂供给大幅增长。公开数据显示,2021年宜春碳酸锂年产量8.1万吨,2022年则接近翻倍来到约15万吨,占全国总产量近四成。

锂电产业上下游存在开发周期错配,下游电池扩产只要半年,中游材料和碳酸锂需一年,上游锂矿开采则要两三年。2023年起大量锂资源项目投产,却遭遇下游新能源汽车销量增速放缓,锂价就此一路狂泻(本月初曾跌破7万元/吨),于是宜春半数选矿厂停产。

行业营收利润双降

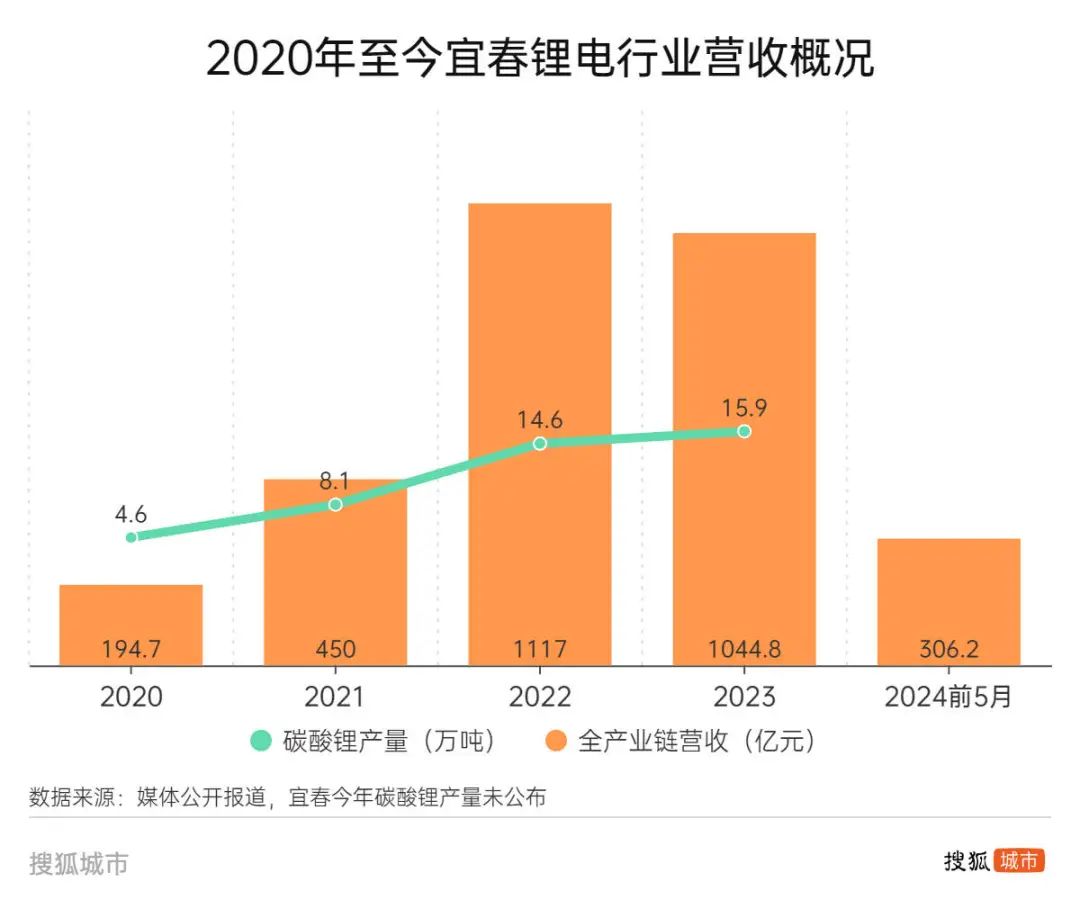

宜春官方此前回复财新网时称,锂价下跌、选矿企业大面积停工停产,对行业有一定影响。今年前5个月,全行业营收306.18亿元、利润7.57亿元,分别下降14.4%、81.5%。对于布局极早、近年来持续飙涨的宜春锂电行业来说,这无疑是一个大挫折。

锂电项目每1GWh产能平均投资额约3亿元,地方政府青睐此类既符合产业发展方向,又能带动当地经济的项目。拥有资源禀赋的宜春,在2008年就确定发展锂电产业、全力打造“亚洲锂都”的目标,但直到2020年,全市锂电产业营业收入也只有约195亿元。

2021年起,受益于全球新能源汽车景气度提升,锂电池厂商加速产能扩张,锂价持续飙涨。在此背景下,宜春锂电产业也实现爆发式增长,2021年实现营收450亿元。

当时宜春锂电产业有多火,有个侧影可供参考——2022年春节,很多宜春父老上山下地非法挖坑找锂,有的甚至为此发生口角争执,乱象丛生的争夺让原本的年味都被新挖出的锂云母矿石所取代。“全民挖石头”叠加锂盐企业铊污染,最终促成宜春的整改行动。

此举也是为后续龙头企业项目留出空间。《江西日报》彼时发表的文章显示,对于产能规模在30GWh以上的锂电池龙头企业,宜春将全力保障资源供应;达不到要求的企业,可与其他企业自行合作。

“宜春发布”消息显示,截至2022年底,宜春锂电新能源企业202家,产业营收1117亿元、利润总额243.7亿元,同比分别增长149.8%、385.8%。宜春市政府明确2023年要实现产业翻番,力争锂电新能源全产业链营收突破2000亿元。

烈火烹油的行业图景,早已埋下“增产难增收”的伏笔。2023年,宜春全年碳酸锂产量15.89万吨,占国内总产量34.5%,不管规模还是占比,相比上年几乎没有变化。宜春锂电新能源产业营业收入不增反降,来到1044.8亿元。

向产业中下游“卷”

2023年底,宜春发布“新能源(锂电)产业链现代化建设行动方案(2023—2026年)”,提出“力争到2026年锂电产业营收达2500亿元”。结合今年1-5月的营收及市场行情,2024年营收很难破千亿元,要实现2026年的目标更是难上难。

锂价何时探底,是所有从业者都关心的问题。业内人士预计明年会有一波出清,2026年锂行情有望好转,这意味着 “低位磨底”至少还有两年。产业链企业要想成功跨越行业周期,加强成本控制与资源控制以增强抗风险能力是重中之重。此外,还有个出路就是往产业下游卷。

宜春锂电产业链中下游营收占比由2022年38.4%提升至目前的50.8%,上述行动方案提出,推动产业链向中后端延伸,提高锂电池材料、锂电池、应用等环节的占比,力争达到70%;培育百亿级企业6家以上,其中锂电池企业不少于3家,锂电池产量超过150GWh。

令宜春焦心的不止锂价。由于宜春地区锂矿品位低,叠加炒锂乱象等,导致锂渣量迅速增加,消纳成难题。宜春曾提出2030年实现锂电产业规模3400亿元的远景目标,若彼时实现碳酸锂产能70万吨,则将产生超2000万吨锂渣,这也是宜春绕不过的考验。

长期来看,电动化依然是大势所趋,这将不可逆转地推动锂电发展,而技术迭代和效率提升是行业主线——领先企业/城市基于技术和效率优势,将获得更大市场份额。

近两年,提出“锂都”建设构想,与宜春竞争的,至少还有宁德、遂宁、宜宾、新余、枣庄、荆门等城市。锂矿锂盐等上游产业占大头的宜春,行业受影响相对较大——对于宜春来说,磨底期努力练内功的同时,科学处置、综合利用好锂渣,方能扬长避短,擦亮“锂都”招牌。

原创 西窗 搜狐城市

参考资料:

锂价暴跌之后的“锂都”宜春.财新网

严允:全力打造国家级新能源产业重要集聚区.宜春日报

资源优势型中小城市锂电产业发展对策研究.能源研究与管理

原标题:《“锂超疯”往事不要再提:大厂停产,宜春蛰伏》

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号