在今年城投债利差不断收窄、估值节节走低后,票面利率和估值之间的差距拉大引发了城投债票面利率下调潮,并且压降幅度越来越大,部分城投债票面利率被下调至1%甚至更低。

9月12日,郑州航空港兴港投资集团有限公司发布公告称,将该公司发行的债券“19港兴港投MTN003”的票面利率由4.65%下调至1%,下调365BP,而该债券剩余期限超过5年,9月11日的中债估值为2.13%。评级和期限相似的新发行债券利率也尚在2%以上,IFIND数据,9月1日~9月12日期间新发行的5年期主体评级AAA级城投债平均票面利率2.43%。

21世纪经济报道记者根据公开数据统计,8月有21只城投债将票面利率下调至1%的低位。总共145只城投债下调票面利率,规模超千亿元,其中大部分调整幅度在100BP以上,99.31%的城投债下调幅度在100BP以上,相比9月份的比例93.67%进一步上升。

去年10月以来则有过万亿城投债下调票面利率,据中邮证券研报统计,2023年10月持续至今,城投债调降票面利率涉及规模约1.8万亿元;调降幅度在100BP以上的债项规模约1万亿元。

票面利率与估值收益率差距大是城投债下调票面利率的动因,含调整票面利率选择权的城投债票面利率普遍较高。据中邮证券统计,票面利率4.0%以上的含调整票面利率选择权城投债有超2.5万亿元,而含调整票面利率选择权城投债目前整体估值收益率较低,主要集中在1.9%~2.3%。其中估值收益率在2.0~2.3%的有约4.5万亿元,占比超7成。还有约9000亿元估值收益率在1.9%~2.0%的区间。

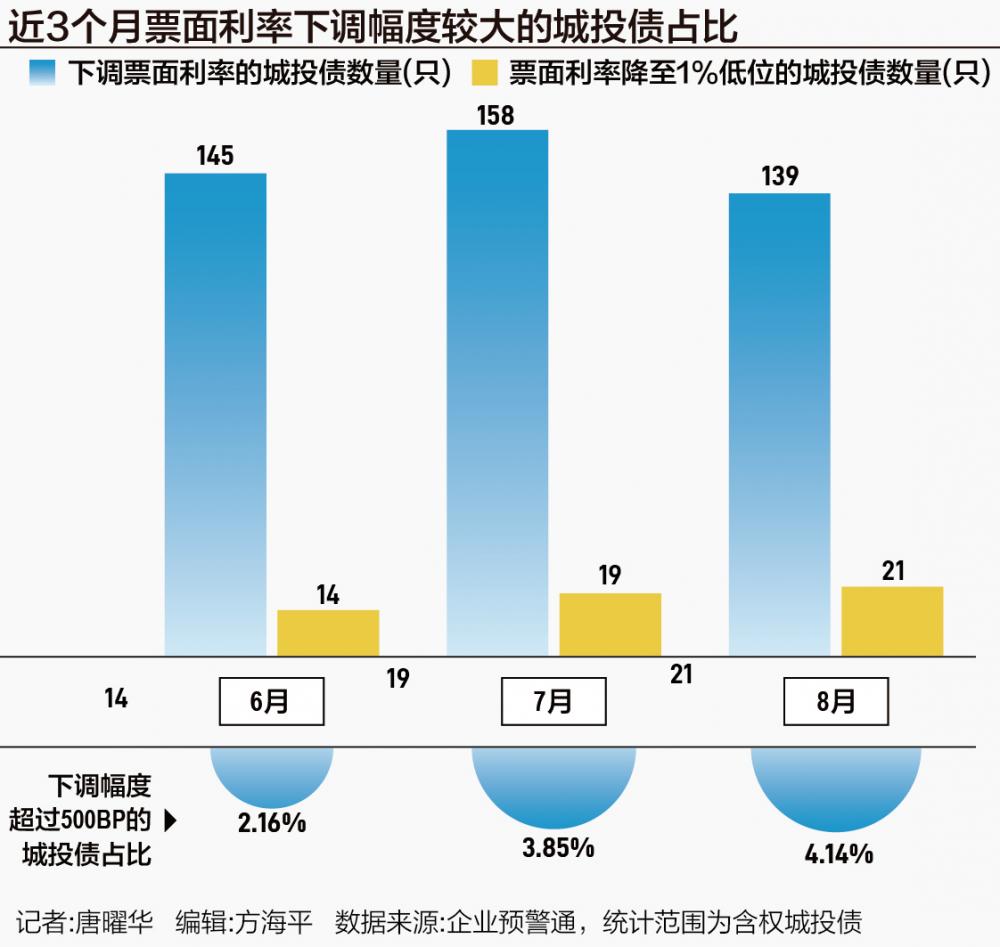

大幅下调票面利率已成为常态,据企业预警通数据,近3个月来,6月、7月、8月票面利率下调幅度超过400BP的城投债占比分别为12.23%、14.56%、13.79%,下调幅度超过500BP的城投债占比分别为2.16%、3.8%、4.14%。近两个月大幅下调票面利率的城投债占比越来越高。

大幅下调后,导致票面利率降至极低的城投债越来越多,21世纪经济报道记者根据企业预警通数据统计的结果显示,8月有21只城投债将票面利率下调至1%的低位,7月有19只,6月有14只。7月甚至有城投债“21金华交投MTN001”将票面利率降至0.65%。

城投债票面利率下调背后或为地方化债背景下压降融资成本的压力,某券商固收首席分析师对21世纪经济报道记者表示,可能部分地区无法承受高票面利率带来的付息压力,又或者部分城投公司本身想压缩债务,所以故意把票面利率压到极低,这样投资者选择回售后就减少债务余额。

近几个月下调票面利率的城投债分布的地区包含了不少重点化债省份,比如8月份票面利率下调的城投债涉及的重点化债省份有6个,共涉及城投债19只,7月涉及的重点化债省市囊括重庆、贵州、吉林等7个省市,债券总数22只。

从下调票面利率的城投债主体评级来看,以AA+为主,大部分为AA+及以下评级的城投债,8月份占比83.45%,6月、7月占比也均在80%以上。

大部分下调票面利率的城投债为含权城投债,非含权城投债由于协调难度大,调降票面利率规模整体预计偏小。

中邮证券分析研报认为,此轮票面利率调降的规模和持续时间空前,债券估值收益率到达历史极值及化债大背景下,调降票面利率或仍将继续。

随着7月份出台“35号文”补丁文件“134号文”,城投非标债务的置换范围得到大大拓展,同时允许城投债境内发债偿还境外债务,一些城投寻求境内发债置换境外债以降低融资成本,也有一些城投公司通过申请银行贷款置换非持牌金融机构债务,比如融资租赁债务。

尤其贷款置换非标进展较快。例如,据重庆市南部新城产业投资集团有限公司披露,截至2024年7月2日,该公司已获得银团授信23.57亿元,用于置换非标融资,现已放款21.07亿元。该公司非标融资无新增的趋势,未来规模会逐步减少。

早在2024年7月26日,四川省广安市政府官网披露,广安发展建设集团有限公司下属发展工程公司收到融资租赁公司结清证明,这是四川省公开披露的首笔非标融资成功置换案例,也是“134号文”下发后,首例非重点地区“双非债务”成功置换案例。

但有券商投行人士认为,银行贷款标准较为严苛,需要有具体项目等,预计置换的双非债务规模有限,此前“35号文”允许银行贷款接续重点省份城投公司的非标债务,那时候银行接续的意愿就不强。

城投公司境内发债置换境外债务目前有实质进展的并不多,此前六盘水市民生产业投资集团有限责任公司在官方网站发布《六盘水市民生产业投资集团有限责任公司关于公开选取公司债券、美元债券服务券商的公告》,拟在境外发行1亿美元借新还旧境外债券、境内发行7.2亿元人民币借新还旧公司债券,专项用于置换六盘水市民生产业投资集团有限责任公司存续的1亿美元境外债券。但发布不久后该公告被删除。

后续是否会迎来境内债置换境外债的高峰?中诚信国际研究院认为这主要取决于置换节省的付息成本和汇兑损失哪个更多,以及发行人想不想保留境外债的融资渠道。在当前美元债发行利率整体下行的背景下,考虑到汇兑损失,用境内债去置换境外债的性价比没有直观感受的那么高。城投平台有动力通过境内发债去节省利息支出,但也不排除有些发行人可能想保留住境外债的融资渠道,担心日后审批严格难以再次新发。

在“134号文”出台前,城投公司融资渠道已越来越窄,除了名单内的城投公司发债、银行贷款严格控制新增外,5月份后城投公司通过融资租赁渠道融资的难度也大增,通过信托渠道融资也严格控制新增,仅境外债约束相对较小,但境内发债成本大大高于境外发债,境内与境外发行票面利率差距超过300BP。但随着“134号文”允许境内债置换境外债,有业内人士认为,境外债新增也可能被严格约束。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号