转自:华尔街见闻

Hartnett认为,通胀回升和就业市场疲软的现状很难带来“软着陆”的前景,降息不一定利好股市。统计显示,鲍威尔在杰克逊霍尔年会上举行的6次演讲中,有5次导致了标普在未来3个月内平均下跌7.5%。

鲍威尔暗示即将降息后,经济前景成美股走势的一大决定性因素。

在本周三年度非农就业人数被大幅下修81万人后,美银著名策略师Michael Hartnett在其最新的Flow Show笔记中评论道,这显示劳动力市场低迷,印证了他此前“较低的债券收益率正确地表明宏观经济疲软”的观点。

而周五鲍威尔在杰克逊霍尔会议释放鸽派信号,这是否意味着硬着陆的风险降低?

Hartnett的答案是否定的,他认为美联储的降息将出于经济衰退而非“软着陆”前景,而历史上这种情况往往会带来股市崩盘。

“硬着陆”风险犹存,降息不一定利好股市

Hartnett认为,通胀回升和就业市场疲软的现状很难带来“软着陆”的前景。

相关数据还显示,美国白领岗位的薪资水平基本持平去年、年初至今整体零售额实际增长为零、11%的信用卡拖欠时间超过90天,均意味着经济低迷。

因此,Hartnett仍秉持对美债的看好立场,尤其认为做多30年期美债是应对四季度硬着陆风险上升的最佳对冲工具。

另一重加剧“硬着陆”风险的因素在于,全球企业盈利即将迎来“狼来了(Wile E Coyote)”时刻。

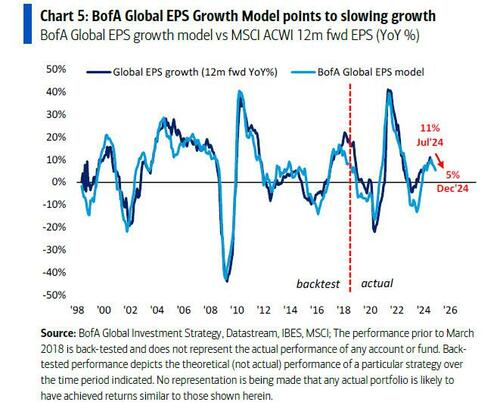

考虑到全球制造业PMI水平下滑、美债收益率曲线长期倒挂的影响等,Hartnett预计,全球企业每股收益的同比增速将从7月的11%降至12月的5%,其中7月是拐点。

因此,鲍威尔的鸽派转向可能也不会如预期利好股市。

根据Hartnett的统计,鲍威尔在杰克逊霍尔年会共举行了6次演讲,其中有5次导致标普在未来3个月内平均下跌7.5%。

Hartnett预计,首次降息前市场不会迎来大量资金:

“降息不可能成为62亿美元的货币市场基金和25亿美元的私募资金流入市场的导火索。”

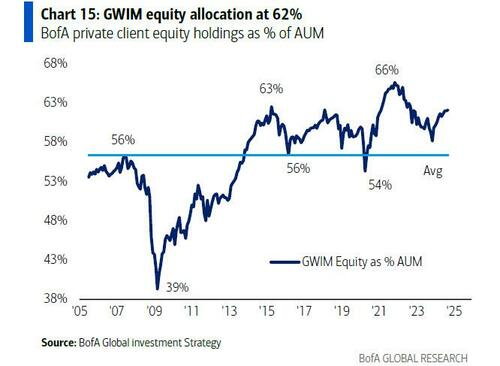

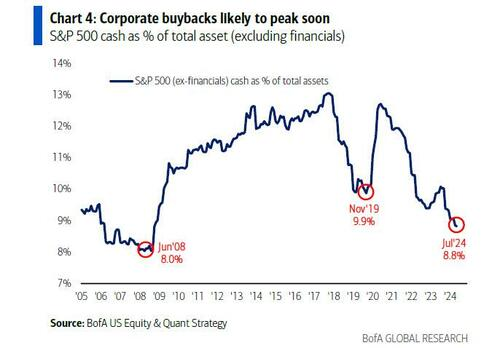

并且,该行的客户数据显示,私人客户的股票配置已接近历史高点的62%,而标普现金余额已降至仅占资产的8.8%,这意味着个人投资者继续买入以及企业回购股票的空间均不大,同样传递出看跌的信号。

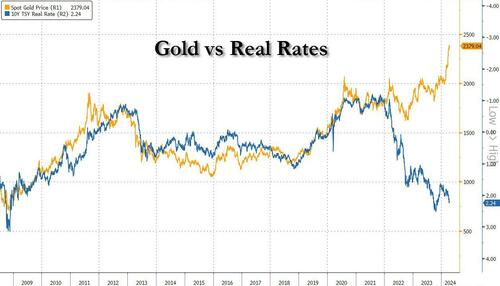

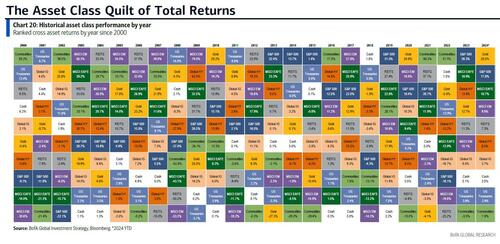

报告最后,Hartnett指出,黄金是今年以来唯一一个跑赢美国科技股的资产,也是所有资产类别中与股票相关性最低的资产之一,规模占比达到16.1%,已经超越欧元成为全球第二大储备资产。

Hartnett表示,今年以来金价的飙升不是由资金流入推动的,主要是各国央行大规模买入所推动的。

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号