来源: 时代周报

作者:兰烁

上海华瑞银行一笔股权被摆上拍卖台。

近日,阿里司法拍卖平台显示,由X公司持有的华瑞银行6.5%股权将于9月20日进行首次拍卖,起拍价1.36亿元,加价幅度为60万元或整数倍。目前该笔拍卖获得超过200次围观,尚未有人报名。

8月22日,时代周报记者以咨询名义致电负责本次拍卖的机构中瑞信法服,相关人士表示,其对于拍卖主体的情况及原因并不清楚。

拍卖页面信息显示,该笔股权的认缴出资额为1.95亿元。而根据华瑞银行2023年年报,该行第五大股东上海建之桥企业发展有限公司(下称“建之桥”)持股比例和持股数量与本次拍卖信息一致。

华瑞银行是首批五家试点民营银行之一。在19家民营银行阵营中,除了少数几家背靠“大厂”,多数均面临股东实力较弱、增资较难的问题。

华瑞银行2022年净利润巨亏3.4亿元,盈利能力位列当年19家民营银行末位,一度引发市场关注。不过其2023年可谓打了一场“翻身仗”,实现营业收入14.63亿元,同比增长50.76%;税后净利润为0.53亿元,实现扭亏为盈。

民营银行发展探路人

“始于上海自贸区,应我国金融深化改革之势而生,牢记自身使命,甘当民营银行发展探路人。”华瑞银行时任董事长凌涛在2015年年报致辞称。

华瑞银行起步较早,是全国首批、上海首家民营银行,2014年9月获批筹建,2015年1月获开业批复,2015年5月正式开业。

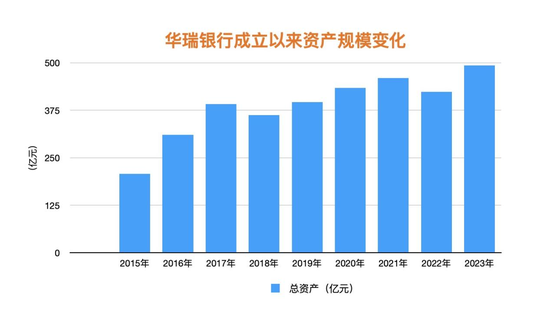

成立以来,华瑞银行在2017年~2021年发展较为稳定,净利润均在2亿元以上,不过在2022年遭遇营收、利润双降。总资产层面,2015年末为208亿元,2023年末为492亿元,但仍未进入前十。但后来者居上,成立于2017年的山东蓝海银行和湖南三湘银行,总资产均已突破500亿大关,2023年末总资产分别位列第九、第十位。

从当前19家民营银行的整体经营来看,分别背靠腾讯、阿里的微众银行、网商银行总资产合计近万亿,占据行业“半壁江山”,盈利能力也常年居首。

除了江西裕民银行,其余18家民营银行均已公布2023年年报。华瑞银行净利润同比增长115.65%,增幅最高。

高增长背后,是疫情影响下的低基数。经过2023年企稳回升,该行存贷款规模分别增长32%、26%至336.44亿元、316.41亿元,总资产达到492.71亿元,同比增长16.27%。

向好的业绩离不开掌舵人,曹彤用“意义非凡”来形容扭亏为盈的2023年。

2022年7月,华瑞银行迎来第三任董事长曹彤,其早年曾任职于央行北京分行,后在、、中国进出口银行均有履职经历,赴任华瑞银行前,曹彤担任微众银行行长。此后2023年8月,出自系统、曾在温州银行上海分行任职的吴克照成为华瑞银行第三任行长。

但回顾过去数年,华瑞银行的发展亦有曲折。

成立之初,该行定位为“面向自贸区的专属金融服务”。2017年,凌涛提出设想,华瑞银行应牢牢抓住上海打造具有全球影响力的科技创新中心的战略机遇,利用投贷联动、科创企业利率定价等改革试点,来搭建一个股权债券相结合,以认股期权来递补风险的科创金融服务模式,努力探索成为“科创型中小企业的成长伙伴”。

2018年,华瑞银行以风险贷款为重点,当年累计实现40家投资机构合作,放款近百亿元;2019年,该行科创VL客户中“硬科技”企业占比达到56%,科创放款余额20.7亿元,累计放款150亿元。

疫情三年里,华瑞银行尝试了不少创新。借助股东优势,华瑞银行联合推出航旅金融产品“航旅贷”,2019年~2020年,其航旅贷余额从2亿跃升至逾70亿,零售客户超过500万户;2022年,华瑞银行又联合吉祥航空推出“先飞后付”等产品;2023年,华瑞银行瞄准汽车出行消费领域,推出“出行贷”,但尚未披露相关规模。

重庆市原市长黄奇帆在《重组与突破》一书中提及民营银行发展时说,普惠金融是民营银行生存发展之母体,要有“穷人的银行家”尤努斯那样的坚守和担当,着眼于自身的特色和优势,在细分市场中谋求长远发展。创新是银行业制胜的“法宝”,更是民营银行的生存法则。

不过创新之余,华瑞银行需面对业绩发展不平衡的问题。从普惠业务来看,该行的普惠小微贷款集中在批发零售、租赁和商务服务业及个人小微等实体行业,其中个人贷款占比呈不断走高趋势。2019年~2023年,其个人贷款占比从19.96%提高至81.55%。

开源证券银行业首席分析师刘呈祥向时代周报记者表示,除少数具备互联网股东生态协同外,大多民营银行缺乏获客渠道,依托助贷平台、发展个人消费贷款是迅速起量的路径;其次,消费贷利率高,一般高于对公贷款收益率。在消费金融领域,民营银行具有资金优势。不过,近年居民收入情况不及预期,消费贷逾期现象有所加重,对于民营银行的资产质量造成一定扰动。

另一方面,华瑞银行发力数字化业务的同时,推高了手续费支出,导致非息收入持续亏损。2020年~2023年,该行非利息净收入分别为-1.63亿元、-3.19亿元、-2.80亿元、-5.06亿元。

“随着业务的拓展,资本约束显现,面临补充资本的压力。主要发起人股东严守承诺,支持本行资本管理工作,承担持续注资义务。”华瑞银行在2023年年报中称。

不过,该行主要股东近年并未进行过注资。时代周报记者注意到,华瑞银行上一次在资本市场募资要追溯到2019年。当年10月,监管批复同意该行在全国银行间债券市场公开发行不超过5亿元的创新创业金融债券,募集资金全部用于发放创新创业领域的贷款。

刘呈祥向时代周报记者分析称,相比其他中小银行尚可通过上市、配资、发行优先股和二级资本债的方式补充资本,民营银行设立以来,资本补充渠道相对较窄,主要依靠股东实力补充资本。此外,受成立年限限制,许多民营银行难以满足发债的多项监管指标要求。

背靠均瑶集团,发起股东股权异动频繁

华瑞银行由均瑶集团联合等沪上10余家民营企业发起设立。作为华瑞银行主发起股东的均瑶集团,成立于1991年,如今已形成航空运输、金融服务、现代消费、教育服务、科技创新五大板块,其中金融板块以、华瑞银行、上海东瑞为主,其直接持有华瑞银行30%股权。

虽然均瑶集团并未减持,但华瑞银行其他发起股东波折频繁,成立之初作为发起人的第五大股东赣商联合股份有限公司(下称“赣商联合”)已经出局。

2022年,因涉与上海均瑶国际广场担保物权一案,赣商联合所持2.45亿股被摆上拍卖台,起拍价3.13亿元。一年后,根据法院判决,赣商联合所持股权交付上海均瑶国际广场抵偿。

本次拟清仓拍卖华瑞银行股权的第五大股东建之桥,于2018年6月由上海建桥(集团)有限公司存续分立而来,在上海重点投资民营银行、小额贷款、商业保理等金融和类金融领域。作为华瑞银行发起股东,其入股时间为2015年1月,持有1.95亿股,占比6.5%。

企查查显示,建之桥注册资本为1.75亿元,法定代表人及实控人为周星增,已被法院列为失信被执行人。2022年6月,建之桥将所持1.95亿股华瑞银行股份出质给长九实业集团,2023年3月被冻结,当年末尚未解除质押及冻结。

2023年末,华瑞银行共有11名股东,均为私营企业,其中上海凯泉泵业(集团)有限公司(下称“凯泉泵业”)持有6.62亿股,持股比例22.05%,不过其目前所持股份超过60%是从其他两名股东手里接盘。

2023年4月,国家金融监督管理总局官网发布批复,同意凯泉泵业受让上海国大建设集团有限公司(下称“国大建设”)持有的华瑞银行1.14亿股和美邦服饰(002269.SZ)持有的3.03亿股股份。国大建设持股比例降至1%,美邦服饰持股比例降至4.9%。

企查查显示,国大建设作为被告涉及多起建设工程施工合同纠纷。而美邦服饰出售华瑞银行股权,意在剥离与其服饰业务关联度较低的资产,实现资源整合的同时聚焦主营业务。美邦服饰在2019年~2022年陷入业绩亏损泥潭,四年间净亏近30亿元。

刘呈祥向时代周报记者分析称,股东实力较弱、股权频繁变更的民营银行在增资、化解不良等方面压力相对更大。

不同于互联网大厂系的民营银行,华瑞银行“流量”优势有限,无法在规模上与之匹敌。华瑞银行能否“突围”,还需要掌舵者的更多智慧。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号